POLICY OBSERBATIONS

1、8月PMI数据显示出经济边际企稳

8月制造业PMI指数录得49.7%,环比提高0.4个百分点,延续回升态势。其中,表征生产、内需、价格和经营预期的分项指标均回升至扩张区间,新出口订单指数和库存指数也环比改善,显示我国经济持续恢复,内生动能有所增强。

非制造业商务活动指数录得51%,延续扩张态势。其中,基建施工加快,建筑业PMI指数录得53.8%,环比提高了2.6个百分点。但居民购房信心依然较弱,叠加风险事件再度暴露,房企资金压力仍存,房建景气度继续位于收缩区间。服务业PMI录得50.5%,居民旺盛的出行需求使服务业持续维持在扩张区间,不过,指数连续3个月回落,暑期出行热度减退后服务业需求或面临收缩压力。下面我们就对各分项数据展开分析。

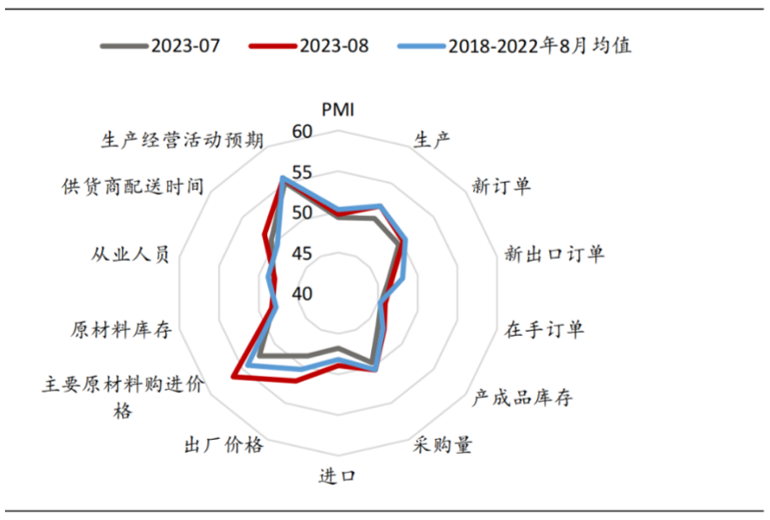

图1:各分项数据

来源:红塔证券,Wind。

第一,制造业需求端继续改善。新订单指数录得50.2%,比上月上升0.7个百分点,是4月份以来首次升至扩张区间,市场需求明显改善。生产经营活动预期指数上升0.5个百分点至55.6%,企业信心得到进一步强化。制造业PMI生产指数(本质是环比指标)与工业增加值环比走势具有一定相关性,8月PMI生产指数环比回升明显,年内增幅仅次于2月份,预计8月工业增加值环比存在改善空间。

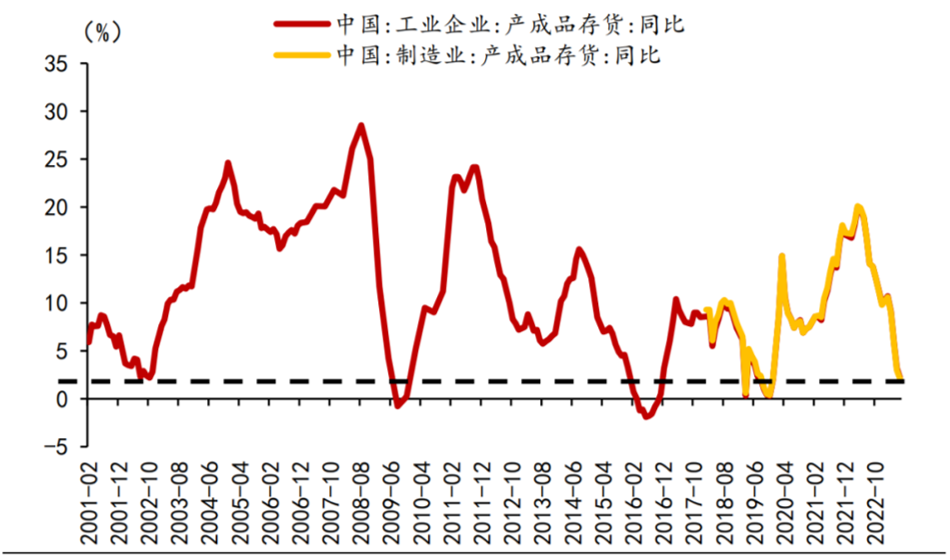

第二,企业补库意愿提高。经过上半年企业加速去库后,7月工业企业产成品库存同比增速已经降至1.6%的低位(处在2015年以来15%的分位数水平),需求回暖叠加政策落地预期增强,企业经营预期继续改善,主动补库的意愿提升,加快采购和生产活动。生产指数为51.9%,较上月提高1.7个百分点;采购量指数回升至扩张区间,为50.5%,高于上月1.0个百分点;反映原材料进口变化情况的进口指数环比提高2.1个百分点至48.9%;产成品库存指数为47.2%,较上月提高了0.9个百分点。

图2:产成品库存增速位于历史低位

来源:红塔证券,Wind。

第三,需求回暖、经营预期提升、供给端扰动共同推动价格指数大幅上涨。主要原材料购进价格指数和出厂价格指数比上月上升4.1和3.4个百分点,分别为56.5%和52.0%,其中出厂价格指数重返扩张区间。价格指数大幅回升受到两方面因素推动:一是企业经营预期明显改善,生产经营活动预期指数环比提高0.5个百分点至55.6%,企业补库进程加快,需求回暖拉动价格回升。二是近期部分行业存在供给端扰动,迫使原材料价格涨幅较大。其中,能源类涨幅较大,系海外主要石油国减产导致供应收缩预期所致,8月(截至8月30日)WTI原油期货平均结算价环比上涨7.1%。煤炭价格先跌后涨,月初受降雨、台风等天气影响需求偏弱,之后由于安全检修等要求,多家煤矿被迫停产整顿检修,产量减少,价格快速上行。统计局指出8月煤炭出厂价格指数位于60%以上高位,环比上升超7个百分点。8月(截至8月30日)纯碱现货日均价环比大涨12.5%,除地产竣工加快增加玻璃等产品需求外,龙头企业投产不及预期导致供给收紧也是重要原因。

第四,建筑业景气水平回升,基建施工加快。建筑业商务活动指数为53.8%,比上月上升2.6个百分点,建筑业生产活动加快。从行业看,土木工程建筑业商务活动指数为58.6%,高于上月4.6个百分点;新订单指数为52.6%,升至扩张区间,表明基础设施项目建设施工进度加快,土木工程建筑业市场需求改善。从市场预期看,业务活动预期指数为60.3%,持续位于高位景气区间,建筑业企业对近期市场发展预期向好。在监管的要求下,今年以来发行偏慢的地方专项债在8月开始发力。根据万得统计,截至8月30日,8月地方新增专项债发行217只,发行规模为5946亿元,比去年同期增加5430亿元,单月发行进度(发行规模占全年限额比重,剔除1000亿元中小银行专项债)为16.1%,累计发行进度达到83.6%。8月以来石油沥青装置开工率快速提升,也能够说明基建实物工作量在加速形成。近日,财政部表示要“研究扩大投向领域和用作项目资本金范围,引导带动社会投资”,政府债发挥逆周期调节的作用或将继续增强。

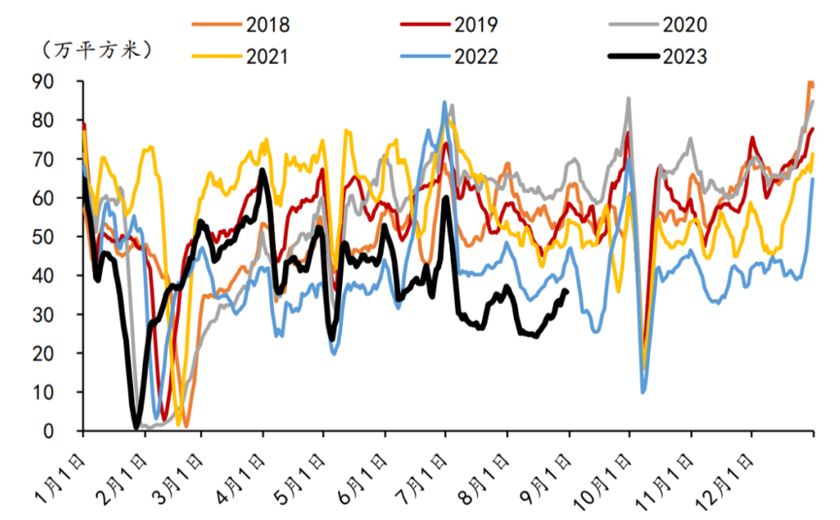

第五,房屋建筑业商务活动指数低于临界点,房地产行业还有待企稳。房建景气度持续低迷主要还是因为房企资金压力较大,拿地开发及施工意愿不高。一是楼市成交延续低迷态势,房企销售回款困难。二是个别头部房企信用风险暴露,恶化了行业外部融资环境。截至8月30日,30大中城市商品房日均成交面积同环比继续双降,同比下滑25.3%,环比下滑14.4%;克尔瑞报告显示,8月土地总成交面积环比下降20%左右,重点监测城市成交溢价率连续5个月下滑。

图3:8月30大中城市商品房日均成交面积保持近年同期最低值

来源:红塔证券,Wind。

第六,服务业保持扩张态势,不过动能放缓。居民暑期出行和消费继续支撑服务业扩张,8月服务业商务活动指数为50.5%。其中,铁路运输和航空运输业商务活动指数维持在60%以上,住宿、餐饮、文化体育娱乐等行业商务活动指数位于55.0%以上。不过,服务业PMI总指数和新订单指数环比均下滑1个百分点,业务活动预期指数下滑0.9个百分点。一方面随着暑期结束,居民长途旅行和出游需求得到满足后,服务业动能会季节性放缓。

2、降低存量首套房贷利率

8月31日,中国人民银行、国家金融监督管理总局发布《关于降低存量首套住房贷款利率有关事项的通知》,自2023年9月25日起,存量首套住房商业性个人住房贷款的借款人可向承贷金融机构提出申请,由金融机构新发放贷款置换存量首套住房商业性个人住房贷款或协商变更合同约定的利率水平。新发放贷款的利率水平由金融机构与借款人自主协商确定,但在LPR上的加点幅度,不得低于原贷款发放时所在城市首套住房商业性个人住房贷款利率政策下限。

此次通知延续了之前的政策基调,存量首套房贷利率调整方式与7月14日提出的两种调降方式保持一致,同时8月21日降短期不降长期LPR利率也为新政提供空间。降低存量首套房贷利率靴子正式落地!

解读:1)对于谁能申请本次利率调整,业内人士解释主要是以下三种:一是发放时即按首套房政策执行的房贷。二是房屋购买时家庭没有其他住房,但因当地政府“认房又认贷”政策导致该套住房按照二套住房贷款利率办理贷款,现在地方政府执行“认房不认贷”政策的。三是房屋购买时不是家庭唯一住房,但后期通过交易等方式出售了其他住房,本住房成为家庭唯一住房且地方政府执行“认房不认贷”政策的。

2)显著降低居民端负债压力,减轻居民财务负担。根据央行数据,2019-2022年,发放的平均房贷利率为5.15%,2023年上半年,发放的平均房贷利率为4.18%,理论上存量首套房贷利率调降空间在100个基点左右,将大幅减轻居民端负债压力。

3)减少因存量房贷、新增房贷利差较大导致的提前还贷、违规使用经营贷和消费贷现象,降低金融风险。

4)提振消费、投资,利好经济复苏。居民利息支出降低,消费、投资能力增加,利于提振消费、投资,扩大内需,促进中国经济复苏。

3、统一全国商业住房贷款最低首付比例,二套房贷利率下限大幅下调

8月31日,中国人民银行、国家金融监督管理总局发布《关于调整优化差别化住房信贷政策的通知》,通知提出:一,对于贷款购买商品住房的居民家庭,首套住房商业性个人住房贷款最低首付款比例统一为不低于20%,二套住房商业性个人住房贷款最低首付款比例统一为不低于30%。二,首套住房商业性个人住房贷款利率政策下限按现行规定执行,二套住房商业性个人住房贷款利率政策下限调整为不低于相应期限贷款市场报价利率加20个基点。

解读:1)对比之前政策,此次通知亮点在于:①统一全国商业性个人住房贷款最低首付比例,首套、二套最低首付比分别不低于20%、30%,不再区分限购城市、非限购城市,此前限购城市首套、二套最低首付比分别为30%、40%;②二套房贷利率下限大幅下降,此前央行规定二套房贷利率下限为LPR+60个基点,本次调整为LPR+20个基点,下限下调40BP。

2)首付方面,上海购买二套普通住房最低首付50%,二套非普通住房最低首付比70%。无论二套房贷利率,还是首套、二套最低首付比,均存在较大下调空间。

债券市场

BOND MARKETS

最近密集发布楼市及化债政策,债券市场出现调整的压力,若30年国债收益率能到3.0-3.1% ,10年国债收益率能到2.7-2.8%,债券将具有较大的吸引力,整体来看,预计债市回调幅度小于去年。

重要声明: 本文非基金宣传推介材料,文中信息或意见不构成任何投资建议,不构成任何销售要约,亦不构成未来本公司管理之基金进行投资决策之必然依据。市场有风险,投资需谨慎。投资者购买基金时,请仔细阅读基金的《基金合同》和《招募说明书》,自行做出投资选择,基金以往的投资业绩,不代表未来业绩。本公司并不保证本文件所载文字及数据的准确性及完整性,也不对因此导致的任何第三方投资后果承担法律责任。 本资料中全部内容均为截止发布日的信息,如有变更,请以最新信息为准。若发布的文章或其他内容转载第三方报告或资料,转载内容仅代表该第三方观点,并不代表明亚基金的立场。除非另有明确说明,发布内容的版权为明亚基金所有。未经明亚基金的书面许可,任何机构和个人不得以任何形式翻版、复制、刊登、发表或引用,转发请注明出处。